東京の中心、千代田区で利便性が圧倒的に高い

バーチャルオフィス・シェアオフィス

九段下駅徒歩30秒 銀行のビルに登記可能

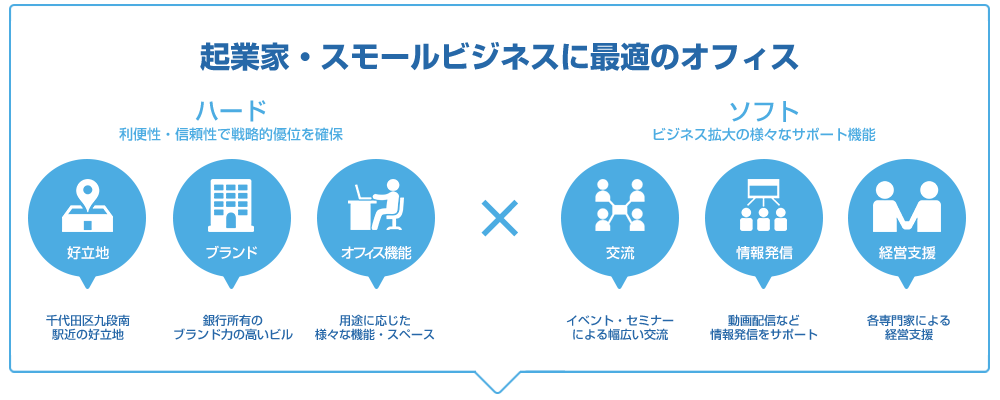

ナレッジソサエティのコンセプト

利用プラン

-

バーチャルオフィスメンバー

東京都千代田区九段南・銀行所有のビルが名刺やWEBに記載できるバーチャルオフィス。

法人登記も基本料金で可能。¥4,950〜

- 法人登記可能

- 郵便物転送

- 宅配便転送

- 受付対応

- 会議室利用

-

シェアオフィスメンバー

集中スペース・打ち合わせスペースなど、ビジネスシーンに応じた使い方ができるシェアオフィス。九段下駅近くでとても便利です。

シェアオフィスメンバーの方はセミナーが格安で開催できます。¥32,780〜

- 法人登記可能

- 郵便物転送

- 宅配便転送

- 受付対応

- 会議室利用(半額)

- 集中スペース

- 打合せスペース

- フリードリンク

- セミナールーム110円/h

-

レンタルオフィスメンバー

東京法務局・麹町税務署・千代田区役所などの官公庁に近い九段で自分の専用オフィスを持つことができます。

税理士・行政書士・司法書士などの開業にあたって個室が必要な方に最適なオフィスです。¥88,000〜

- 法人登記可能

- 郵便物転送

- 宅配便転送

- 受付対応

- 会議室利用(半額)

- 集中スペース

- 打合せスペース

- 専有スペース(個室)

- フリードリンク

- セミナールーム110円/h

-

オプションサービス

- 電話転送

- 電話秘書代行

- 専用FAX

- 私書箱

- ロッカー

- 有線LAN

- お茶出し

-

レンタルスペース(貸し会議室)

グレードの高い大小さまざまな会議室をレンタルできます。2名用のカウンセリングスペースから18名用の会議室に加え、セミナーや異業種交流会などが開催できるセミナールーム、動画を撮影・配信できるスタジオもございます。ビジネスシーンに応じて使い分けることが可能です。貸し会議室・レンタルスペースの詳細はこちら

オフィス案内

どんな方にも、クオリティを実感していただけるファシリティは、それだけでビジネス上のアドバンテージになります。

私たちがファシリティのクオリティにこだわるのは、シェアオフィス・コワーキングスペースが単なる作業スペースではなく、生産性が上がる快適な空間・様々な人とビジネスを生み出す場としてとらえているからです。

「語らい・育ち・やがて巣立つ」空間として

交流会・セミナー

学ぶことによって起業が100%成功するというものではありません。しかし、学ぶことによって起業の成功率は確実に上がります。

ナレッジソサエティでは経営に役立つセミナーを多く開催しています。また、ネットワーキングのための交流イベントも頻繁に行っています。

積極的に参加すれば、多くの方と交流が持てるようになります。交流から生まれるコミュニティがシェアオフィス・コワーキングスペースならではの特徴です。

起業家を支援する「交流会・セミナー」

専門家による支援

会員の方は、中小企業診断士をはじめとしたプロフェッショナルに経営に関する相談をしていただくことが可能です。

補助金・助成金・資金調達などの相談も可能です。

-

株式会社OMEGAHIGH

髙木 悠

飲食店関連 / フランチャイズ関連

-

起業コンサルV-Spiritsグループ

中野 裕哲

起業支援 / ビジネスモデル構築 / 税務会計 / 節税対策 / 補助金 / 助成金サポート / 融資 / 資金調達 / 人事労務 / 法人設立 / 許認可 / ブランディング / 出版戦略 / Web集客

-

株式会社プランノーツ

高橋 宣成

IT / 業務改善 / クラウド / Excel / VBA / GoogleApps / 時間管理 / Webサイト / ブログ

-

起業コンサルV-Spiritsグループ

渋田 貴正

会社設立 / 法人設立 / 税務会計 / 節税対策 / 助成金サポート / 人事労務

-

Brew株式会社

原 佳弘

企業研修 / 企画・実施 / セミナー企画・集客・運営・フォロー 研修 / セミナー講師育成

-

Fujitax Accounting株式会社

藤田 智代

法人設立 / 融資・会計・税務 / 資金調達

お客様の声

ナレッジソサエティのシェアオフィス・コワーキングスペース・バーチャルオフィスを利用してされている方の声です。

新着情報

-

お知らせ

2024/02/01

2024年2月休館日のお知らせ -

お知らせ

2024/01/01

2024年1月休館日のお知らせ -

お知らせ

2023/11/01

2023年12月休館日のお知らせ -

お知らせ

2023/11/01

2023年11月休館日のお知らせ -

お知らせ

2023/10/01

2023年10月休館日のお知らせ -

お知らせ

2023/09/01

2023年9月休館日のお知らせ -

お知らせ

2023/08/01

2023年8月休館日のお知らせ -

お知らせ

2023/07/01

2023年7月休館日のお知らせ

起業ノウハウ

-

財務・経理

2024/04/06

簡易課税制度とは?事業区分や計算方法、手続きをわかりやすく解説 -

NO CATEGORY

2022/10/09

副業の収入300万円以下は雑所得に|節税の可否や副業300万円問題の対策、税金への影響を解説 -

起業本

2022/11/22

起業家への推薦本!第1弾「鬼速PDCA」 -

マーケティング

2022/11/22

最近話題?YouTubeを活用したブランディングについて調査してみた! -

起業・独立

2022/07/29

おすすめ会計ソフト10選比較!違いや選び方のポイントも解説 -

起業・独立

2022/07/29

署名とは?記名との違いや法律上での扱いについても解説 -

経営

2022/07/29

電子帳簿保存法とは?2022年の改正内容を徹底解説 -

起業・独立

2022/07/29

インボイス制度で行うべき対応とは|制度の概要や手続き、事業者の影響等を簡単に解説

アクセス情報

シェアオフィス

オフィス空間をシェア(共有)することで、創業間もないスタートアップ起業家やフリーランスの方に格安でワークプレイスを提供します。デスク・チェア・Wifi・プリンターなど起業に必要なもののほとんどが揃っていますので、起業へのハードルが格段に下がります。

一人で起業する場合、東京の中心部でシェアオフィスを利用すれば、初期コストは賃貸オフィスに較べて100万円以上も低くすることができます。

打ち合わせが必要な場合も、会議室を必要に応じでレンタルすることができます。賃貸オフィスを借りた場合は、きれいな会議室を作るには相当なコストがかかりますが、これはシェアオフィスで施設をシェアすることによって格安に利用できるようになります。

またシェアオフィスでは、様々な起業家がひとつの空間に集まりますので、必然的にコラボレーションが生まれやすい環境があります。

事務所立ち上げ時の初期コストが抑えられる。ナレッジソサエティのシェアオフィスプランの詳細はこちら

バーチャルオフィス

自宅以外に作業スペースをほとんど必要としていない人にバーチャルオフィスは最適です。自宅の住所や電話番号を公開するのは、プライバシーの確保という観点から言ってもあまり望ましいものではありません。特に女性による起業も増えてきた中で、バーチャルオフィスを活用するメリットは高まっています。また、名刺に書かれる住所が東京都千代田区になるということも大きなメリットです。

企業との取引のために法人格が必要な方には法人登記も可能です。郵便物・電話の転送サービスを利用していただけます。

シェアオフィス同様、会議室も必要に応じて利用可能です。

すべての施設を必要な時だけ最低限の料金で利用可能。ナレッジソサエティのバーチャルオフィスプランの詳細はこちら

ナレッジソサエティとは

東京都千代田区九段にあるシェアオフィス・バーチャルオフィス。東京メトロ半蔵門線・東西線、都営新宿線の3路線が乗り入れる九段下駅から徒歩30秒ととても近く、ご自身の通勤だけでなくクライアントを招く際にもとても便利な立地になっています。

神保町・飯田橋・水道橋・市ヶ谷・竹橋などの駅からも近く、大手町・渋谷・新宿などの主要駅にも乗り換えなしで行くことができるので、都内での移動がスムーズに行えます。

またナレッジソサエティは、ワークスペースを単なる作業の場としてとらえるのではなく、会員のサポートとなるような空間になるように心がけています。会議室を例にとってみても、単純に話ができればよいのではなく、心地よい部屋で重要な商談にプラスになるような施設を目指して設計しています。来館されたゲストが「きれいな場所をオフィスにしているんですね。」と言っていただけることで、会員様のイメージアップに貢献できるのではないかと考えています。