※本ページにはプロモーションが含まれています。

「資金調達方法の種類を知りたい」

「企業の資金調達方法や資金調達の際の注意点を知りたい」

本記事を読んでいる方の中には、上記のような悩みを抱えている方もいるでしょう。

事業開始や事業を継続し成長させるためには資金が必要になります。そして、その資金をどのように集めるかによって、その後の事業展開や返済の負担が変わってくるため、資金調達の種類や方法をきちんと知っておくことが大切です。

そこで本記事では、資金調達の概要や資金調達の種類、企業が資金調達をする際の方法や注意すべきポイントを詳しく解説します。

また、起業の初期費用を抑えるなら、低コストで都内一等地の住所が利用できるバーチャルオフィスがおすすめです。

バーチャルオフィス1では、月額880円で来客応対や郵便物転送など、便利な機能を活用しながら初期費用を大幅に抑えらます。

資金調達とは?

資金調達とは、事業を運営・成長させるために必要な資金を集めることです。

主に、金融機関や投資家などの外部からお金を入れてもらうことを指す言葉でもあります。

資金調達は、目的や状況によって、返済義務の有無やリスクなどが異なるのが特徴です。そのため、本記事で解説する資金調達の種類や方法を理解し、あなたの事業に合った方法を選びましょう。

資金調達方法の主な4種類

資金調達方法の主な種類は、以下の4つです。

- デットファイナンス

- エクイティファイナンス

- アセットファイナンス

- 補助金・助成金

ここでは、それぞれの種類を詳しく解説します。

デットファイナンス

デットファイナンスとは、会社の負債(デット)を増やして資金を調達する方法です。

例えば、銀行や信用金庫などの金融機関からお金を借りる融資や、社債を発行して資金を集めることなどが該当します。なお、社債とは会社が資金を集めるために発行する借用証書のようなものです。

デットファイナンスで資金を調達した後は、立てた計画に沿って返済を行う義務があります。そのため、資金の使い道が自由である反面、返済を怠ると事業に大きな影響を及ぼすリスクがあることを考慮しておきましょう。

エクイティファイナンス

エクイティファイナンスとは、会社の株主資本(エクイティ)を増やして資金を調達する方法です。

主に、自社の新株を発行し、それを投資家に買ってもらうことで資金を集めます。

デットファイナンスと違い、調達した資金に返済義務はありませんが、新株を発行するということは、会社に出資してくれる株主が増えるということです。そのため、その株主が会社の経営に口出しをするなど、経営に関与されるリスクがあります。

エクイティファイナンスを実施する際は、発行する株式の数や持株比率を適切にコントロールすることが大切です。

アセットファイナンス

アセットファイナンスとは、自社が持っている資産(アセット)を売却し、現金化することで資金調達をする方法です。

例えば、使っていない土地や建物などの固定資産を売却する方法や、ファクタリング、リースバックなどがあります。

ファクタリングとは、会社がすでに持っている売掛債権を、専門の会社に売却して早期に現金化する方法のことです。

リースバックとは、自社の資産をリース会社に売却して現金化し、その後リース会社からそれを借りて使い続けるという資金調達の方法のことです。

アセットファイナンスは、返済義務がないため資金繰りの心配が少ないのがメリットです。ただ、持っている資産が少なければ、得られる資金も少なくなってしまうため、注意しましょう。

補助金・助成金

企業の資金調達では、国や地方自治体、民間団体などが設けている補助金や助成金を活用する方法もあります。

補助金や助成金は、原則として返済義務がないため、資金繰りを心配する必要がないことが大きなメリットです。しかし、補助金や助成金を受けるには、基本的に一定の条件を満たしていることが求められます。

また、中には応募期間が決まっていたり、申請から受け取りまでに時間がかかったりして、必ずしももらえるわけではないことを理解しておくことが大切です。

企業が資金調達をする際の6つの方法

企業が資金調達をする際の方法は、主に以下の6つです。

- 金融機関や信用金庫からの融資を受ける

- クラウドファンディングを行う

- M&Aによる売却益を活用する

- 投資家から出資を受ける

- ファクタリングを行う

- 第三者割当増資を行う

ここでは、それぞれの方法を詳しく解説します。

金融機関や信用金庫からの融資を受ける

企業が資金調達をする際の方法として、最も代表的なものが金融機関や信用金庫からの融資を受けることです。

自社の事業内容やキャッシュフローなどによって借入額は異なり、審査結果に応じてまとまった資金調達ができます。ただ、赤字の企業や起業間もない企業は、返済力や信用が認められずに、融資を受けられない場合があります。

また、金融機関や信用金庫からの融資は、返済義務が生じるデットファイナンスに分類されるため、返済計画をしっかりと立てておくことが重要です。

クラウドファンディングを行う

クラウドファンディングとは、インターネット上で不特定多数の人から資金を募る資金調達の方法のことです。

近年では、さまざまなプロジェクトで実施されており、活用する企業も増えています。そんなクラウドファンディングでは、支援者に対して返礼品を送る購入型のものを実施するのが一般的です。

エクイティファイナンスやデットファイナンスとは異なる新しい形の資金調達でもあり、多くの方へ事業内容を知ってもらう機会にもなります。ただ、目標金額に達しずに資金調達に失敗する可能性があることを考慮しておくことが大切です。

M&Aによる売却益を活用する

M&Aと聞くと、自社を売却すると考えている方が多くいますが、一部事業を売却するなどもM&Aとして該当します。

不調の事業を売却する場合であっても、買い手が価値を感じている場合であれば、高額で売却できる可能性があります。さらに、M&Aに成功すればまとまった資金確保ができるだけでなく、不調事業の負債の補填も可能です。

ただ、M&Aには多くの専門知識や業務、費用がかかるため、実施する際は厳密に計画や戦略、必要に応じて外部への依頼を行うようにしましょう。

投資家から出資を受ける

企業は、投資家から出資を受けることで資金調達を行うことができます。

投資家からの出資は、金融機関からの融資と異なり、返済義務がないことが特徴的です。ただ、自社株式を投資家に購入してもらうため、企業の経営権を渡すことになることを理解しておきましょう。

また、出資を受ける際は単に資金を得るだけでなく、その投資家が持つ知識や人脈も活用できる場合もあります。そのため、資金調達以外のメリットを得たいという方にはおすすめです。

ファクタリングを行う

ファクタリングとは、自社の売掛債権を売却して資金調達を行う方法のことです。

売掛債権とは、まだ受け取っていない売上代金のことで、この売掛債権を売却し、早期に現金化できます。そのため、自社に本来振込まれる予定の資金を早期に受け取ることで、資金調達することが可能です。

さらに、融資ではないため、自社の信用情報や負債が増えるリスクはありません。そのため、売掛債権を保有している企業は、ファクタリングを検討してみてください。

第三者割当増資を行う

第三者割当増資とは、特定の第三者(個人や法人)に新株を割り当て、その分の資金を調達する増資のことです。

自社の新株を売却した資金であるため、返済義務が不要で自己資金の強化が可能ですが、株式を発行したことで、株主に対しての配当金の支払義務が発生します。そのため、第三者割当増資を行う際は、売却する新株数を制限することが大切です。

適切に第三者割当増資を実施することで、自社の資金繰り強化や事業投資などが実現できるため、検討してみるのも効果的でしょう。

関連記事:資金調達方法の種類!中小企業が使うべき資金調達方法

企業が資金調達を行う際に注意すべき5つのポイント

企業が資金調達を行う際に注意すべきポイントは、主に以下の5つです。

- 資金調達を行う目的を明確にする

- 資金調達に必要なコストを考慮する

- 借入資金の返済計画を立案する

- 最初からデットファイナンスを候補に入れない

- バーチャルオフィスでは融資の審査に通りにくくなる場合がある

ここでは、それぞれの注意すべきポイントを詳しく解説します。

資金調達を行う目的を明確にする

資金調達を行う前に、何のために資金が必要なのかという目的を明確にしておくことが大切です。資金調達の目的を明確にすることで、必要な金額の見通しがつくようになります。

例えば、「新規事業を立ち上げるため」「新しい設備を買う資金を確保するため」など、具体的な目的を決めておくことが大切です。明確な目的があると、お金を借りたり出資を受けたりする際に、具体的かつ客観的な理由を伝えられます。

そのため、金融機関や投資家からの信用を獲得しやすくなります。

資金調達に必要なコストを考慮する

資金調達をする際には、調達した資金そのものだけでなく、必要なコストがかかることを考慮しておくことが大切です。

金融機関からお金を借りる場合は、保証金や融資手数料が必要になります。クラウドファンディングをする場合でも、サービス手数料がかかるでしょう。他にも、事業計画書の作成費用や、金融機関・投資家との話し合いの時間など、さまざまなコストがかかります。

事前に上記の資金調達にかかるコストを考慮することで、適切なスケジュールの計画や、リソースの配分が可能になります。

借入資金の返済計画を立案する

金融機関や信用金庫からの借入で資金調達をする場合、事前に借入金の返済計画を立てることが大切です。

返済計画を立てる際は、当初の予測よりも業績が悪化した場合のことも想定し、返済のスケジュールを調整することが重要です。

万が一、返済が難しくなってしまうと、自社の財産の差し押さえや、遅延損害金などの問題に発展する可能性があります。そのため、無理のない範囲で、複数のパターンを想定した返済計画を立てるようにしてください。

最初からデットファイナンスを候補に入れない

資金調達の方法を検討する際は、目的や実現性を考慮してさまざまな方法を候補に挙げることが大切です。しかし、この時に最初からデットファイナンス(借入など)を候補に入れないことが大切です。

デットファイナンスは、返済義務があるため、返済計画の立案や審査などの負担がかかります。そのため、最初はアセットファイナンスやエクイティファイナンス(株の発行など)から検討し、返済義務のない方法から考えていくことがおすすめです。

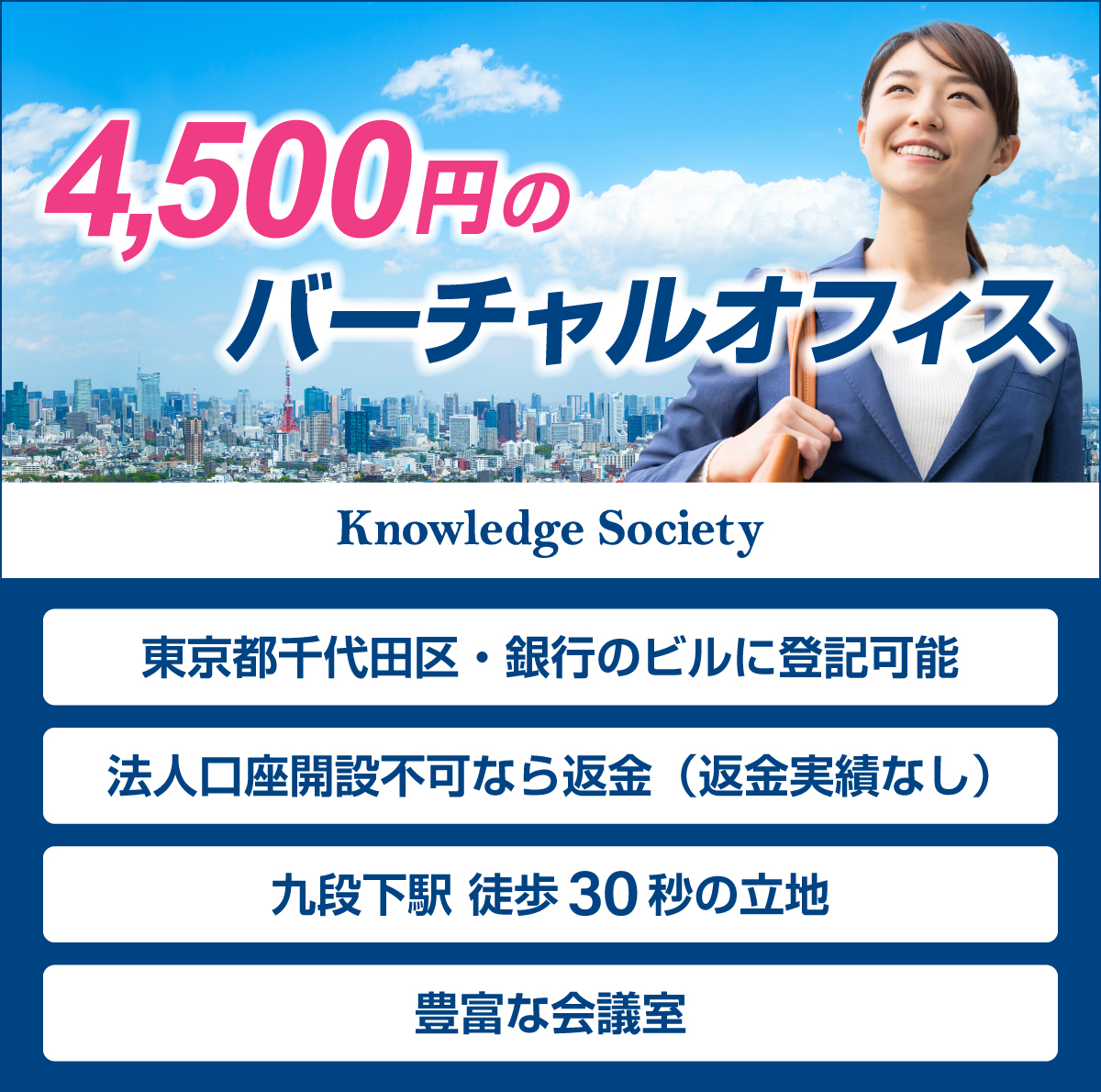

バーチャルオフィスでは融資の審査に通りにくくなる場合がある

自社の住所がバーチャルオフィスの場合、資金調達で不利になる場合があります。

特に、金融機関や信用金庫からお金を借りる場合、審査が通りにくくなることがあるため、注意が必要です。

理由としては、金融機関や信用金庫がバーチャルオフィスに対して実態がないというイメージを持ってしまう可能性があるためです。そのため、バーチャルオフィスでの起業を検討する際は、実績があり信用を得やすいサービスを選ぶことが大切です。

適切にバーチャルオフィスを選ぶことができれば、融資の審査が通りやすくなるでしょう。

資金調達をバーチャルオフィスで実施するなら「バーチャルオフィス1」がおすすめ!

資金調達を行うことで、資金の確保や自己資本の強化を図ることができますが、返済のリスクや資金調達にかかるコストを考慮することが大切です。

事前に、資金調達の目的を明確にし、返済計画を立案することで、できるだけ少ない負担で資金調達が実現できます。また、起業間もない企業や業績が良くない企業、住所がバーチャルオフィスの企業は、審査が通りにくくなることを考慮することが重要です。

これから資金調達を検討している企業は、ぜひ参考にしてみてください。

バーチャルオフィス1では、月額880円で来客応対や郵便物転送など、便利な機能を活用しながら初期費用を大幅に抑えらます。

この記事の執筆者

ナレッジソサエティ編集部

ナレッジソサエティ編集部

2010年設立の東京都千代田区九段南にある起業家向けバーチャルオフィス「ナレッジソサエティ」です。2010年からバーチャルオフィス・シェアオフィス・レンタルオフィスの専業業者として運営を行っております。バーチャルオフィスのこと、起業家に役立つ情報を配信しています。「こういう情報が知りたい」といったリクエストがあれば編集部までご連絡ください。

起業のノウハウ

バーチャルオフィス

九段下駅徒歩30秒!?超好立地シェアオフィス「ナレッジソサエティ」

東京のバーチャルオフィス徹底比較(1)ナレッジソサエティ

【満員御礼】公益財団法人まちみらい千代田主催 公的支援機関の制度・助成金・融資活用講座

この記事の監修者

久田敦史

株式会社ナレッジソサエティ 代表取締役

バーチャルオフィス・シェアオフィスを通して1人でも多くの方が起業・独立という夢を実現し、成功させるためのさまざまな支援をしていきたいと考えています。企業を経営していくことはつらい面もありますが、その先にある充実感は自分自身が経営をしていて実感します。その充実感を1人でも多くの方に味わっていただきたいと考えています。

2013年にジョインしたナレッジソサエティでは3年で通期の黒字化を達成。社内制度では週休4日制の正社員制度を導入するなどの常識にとらわれない経営を目指しています。一児のパパ。趣味は100キロウォーキングと下町の酒場めぐり。

【学歴】

筑波大学中退

ゴールデンゲート大学大学院卒業(Master of Accountancy)

【メディア掲載・セミナー登壇事例】

起業家にとって必要なリソースを最大限に提供するシェアオフィス

嫌われるNG行動はこれ!覚えておきたいシェアオフィスやコワーキングスペースのマナー

“バーチャルオフィス” “シェアオフィス” “レンタルオフィス”どれを選んだらいいの? 〜ナレッジソサエティ久田社長に聞いてみた

複業人事戦略会議 #2 ~週休4日制正社員!?多様な働き方が生む効果とは?~

ここでしか聞けない、創業現場のリアル(東京都中小企業診断士協会青年部主催)

起業を目指す若者へ「週休4日制」の提案

社内勉強会レポート

ストリートアカデミー 久田敦史

Yahoo知恵袋

法人カード調査部

バーチャルオフィス1