中小企業の経営者にとって大きな心配事の1つが、「資金繰りがうまくいっているかどうか」ではないでしょうか。損益計算書上は利益が出ていても資金繰りがうまくいかず倒産する、いわゆる黒字倒産に陥る企業は多いです。黒字倒産を未然に防ぐためには、キャッシュフローを把握できる「資金繰り表」を活用しましょう。

当記事では、資金繰り表の概要や作り方・資金繰りを改善し黒字倒産を回避するためのポイントまで解説します。キャッシュフロー管理をしたい方は、ぜひ参考にしてください。

目次

1.資金繰り表とは

資金繰り表とは、一定期間における企業の収入と支出を分類して、集計したものです。

資金繰り表を活用することで現金収支の動きが明確になるため、現金の過不足が把握でき、黒字倒産を防げます。

黒字倒産とは、会社の経営成績を示す損益計算書では黒字なのに倒産してしまうことを指し、たとえば下記のようなケースがあげられます。

〇黒字倒産したA社の場合

- 1ヶ月に500万円の利益があり、黒字が出ていた

- 売り上げの入金は売上日から3ヶ月後だった

- 結果、黒字が出ているにもかかわらず、会社には現金がないという事態が起こった

- 現金がないため人件費などの必要な経費が払えなくなった

- 資金繰りがうまくいかなくなり、慌てて銀行に融資を申し込んだが、返済の見込みがないと断られ、資金調達ができなかった

- 利益が出ているのに資金繰りができず、倒産した

上記のようなケースは、利益は確認したが、キャッシュフローは把握していなかったことが原因です。資金繰り表を使ってキャッシュフローを把握していれば、資金不足をあらかじめ予測した上で借入の実施・支払の延期などの対策がとれるため、黒字倒産を回避できます。

さらに資金繰り表は、今後の経営戦略の判断材料としても使えるため、会社経営にあたってとても大切な資料です。

2.資金繰り表は「期間別」と「実績予測別」の2タイプ

資金繰り表には、大きく分けて「期間別」と「実績予測別」の2タイプがあり、それぞれ、作成する目的が違います。

一般的には、「期間別」と「実績予測別」の2タイプを複合した表を作成することが多いです。ここからは、それぞれの特徴や役割を解説します。

2-1.期間別の資金繰り表

期間別の資金繰り表には、年次、月次、日次の3種類があります。それぞれの特徴や役割は下記の通りです。

〇年次の資金繰り表

年単位で資金の増減を把握できる表です。

把握できる期間の単位が大きいため、長期的な経営を考える上で役立ちます。ただし、資金の動きを大まかにしか把握できないため、細かい予測を立てることには不向きだと言えるでしょう。

〇月次資金繰り表

月単位で資金の増減を把握できる表です。

企業の売り上げは、業種にもよりますが月や季節によって上下する傾向が見られるため、月単位の資金繰り表を見ることで、資金がショートする可能性が高い月を把握できます。

〇日次資金繰り表

日単位で資金の増減を把握できる表です。

日ごとの細かいキャッシュフローを把握できるため、資金調達・売掛金回収をすぐに行うなど、倒産を避けるための対策を講じられます。資金のショートが予測される月にのみ作成されることが一般的です。

2-2.実績予測別の資金繰り表

実績予測別の資金繰り表には、過去の経営成績から求める「実績資金繰り表」と、月次経営計画から求める「予定資金繰り表」の2種類があります。

〇実績資金繰り表

過去の実績にもとづいて記載する表です。

実績資金繰り表から今までどれだけのお金が会社に出入りしているかを知ることで、将来的なキャッシュフローを予測できます。

〇予定資金繰り表

過去の収支の流れを見て、将来のお金の流れを予測して記載する表です。

過去のキャッシュフローを把握することで、決済が必要な時期に資金が不足しないか分かります。

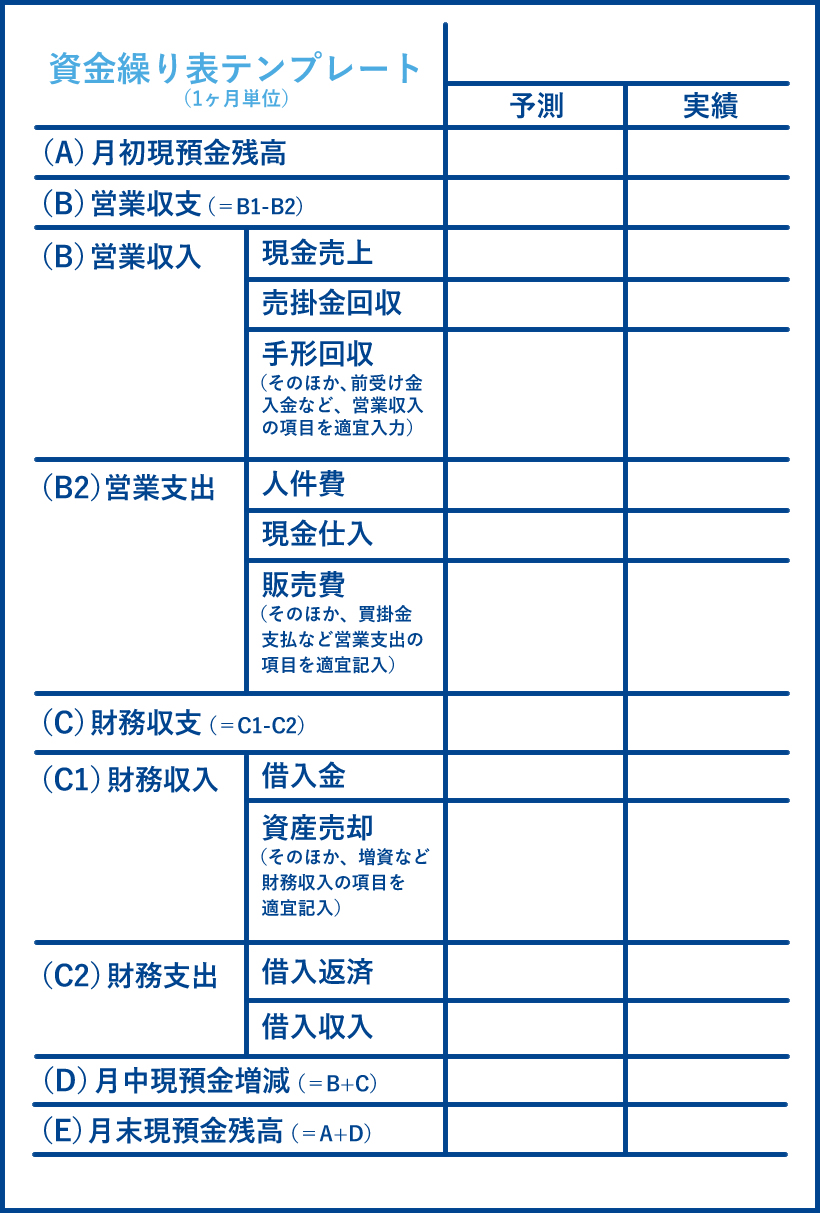

3.資金繰り表の作成方法とテンプレート

資金繰り表の作成方法は企業によって異なりますが、エクセルなどの表計算ソフトに、営業・財務の予測値と実績値を入力して、キャッシュフローを明らかにする点は多くの企業で共通しています。

資金繰り表を作る前の準備として、まず、取引関係を洗い出し、払い出しがいつになるのかリストアップしましょう。

取引関係の洗い出しが終わり次第、現金出納帳や預金出納帳を閲覧して現金収入と現金支出を把握してください。

特に把握が難しい支出額は、売掛金や買掛金の動きです。売掛金・買掛金は、売り上げと現金回収、仕入れと支払いの時期がずれている取引内容を精査する必要があります。

ここからは、多くの会社で共通する、簡単な資金繰り表のテンプレートを紹介します。

予測値と実績値を比較することで、資金の収支が計画通りであるか分かります。もしも、予測値と実績値が乖離した場合は、その原因を分析しましょう。

4.資金繰りを改善し黒字倒産を回避するためのポイント

黒字倒産を回避するためには、資金繰りの状況に応じた対策をとる必要があります。最後に、資金繰りを改善する、4つのポイントについて説明します。

〇収益の改善

企業の経営を継続させるためには、売上を伸ばし続ける必要があります。倒産を防ぐためにも、会社の収益が計画通りに進んでいるか確認しましょう。もしも、収益が計画通りでない場合は、営業活動を今以上に積極的に行うなど、問題点を把握して有効な施策を実施しなければなりません。

〇在庫管理の徹底

在庫管理は、会社経営にとって重要な項目です。在庫を必要最小限に抑えることにより、キャッシュフローが向上します。過剰な在庫を抱えている際は、在庫を圧縮することで運転資金が減り、資金繰りに余裕が生まれます。

〇売掛金や手形の回収

売掛金とは、商品代金の後払いのことを指します。売掛金や手形の回収が遅れると、資金が不足しやすくなります。最悪のケースでは、取引先が倒産することで不良債権化し、連鎖倒産することもあります。売掛金回収が予測より少ない場合は、取引先に依頼し、早めに回収するようにしましょう。

〇現金払いやクレジットカード決済の依頼

利益が出ているのに営業収入が少ない場合は、できるだけ売掛金・手形の決済を避け、現金払いやクレジットカード決済を依頼しましょう。現金払い・クレジットカード決済をしてもらうことで、利益が出ているのに資金がないといった事態を回避できます。

資金繰り表を活用して、問題点を洗い出せば、問題に合わせて上記のような対策をとれるため、黒字倒産を防げます。

まとめ

利益が出ていると、資金の収支確認が後回しになってしまいがちです。しかし、売上が黒字であっても、資金がショートすると企業は倒産してしまいます。資金繰り表を定期的に作成し、将来の資金繰りの見通しを立てることが重要です。

法人経営では、創業計画書・事業計画書・収支計画書・収支決算書などさまざまな書類の作成が求められます。資金繰り表はテンプレートを有効活用することで、会計の知識が少ない方でも作成することが可能です。資金の動きを把握し、安定した経営を行うようにしましょう。

この記事の執筆者

久田敦史

株式会社ナレッジソサエティ 代表取締役

バーチャルオフィス・シェアオフィスを通して1人でも多くの方が起業・独立という夢を実現し、成功させるためのさまざまな支援をしていきたいと考えています。企業を経営していくことはつらい面もありますが、その先にある充実感は自分自身が経営をしていて実感します。その充実感を1人でも多くの方に味わっていただきたいと考えています。

2013年にジョインしたナレッジソサエティでは3年で通期の黒字化を達成。社内制度では週休4日制の正社員制度を導入するなどの常識にとらわれない経営を目指しています。一児のパパ。趣味は100キロウォーキングと下町の酒場めぐり。

【学歴】

筑波大学中退

ゴールデンゲート大学大学院卒業(Master of Accountancy)

【メディア掲載・セミナー登壇事例】

起業家にとって必要なリソースを最大限に提供するシェアオフィス

嫌われるNG行動はこれ!覚えておきたいシェアオフィスやコワーキングスペースのマナー

“バーチャルオフィス” “シェアオフィス” “レンタルオフィス”どれを選んだらいいの? 〜ナレッジソサエティ久田社長に聞いてみた

複業人事戦略会議 #2 ~週休4日制正社員!?多様な働き方が生む効果とは?~

ここでしか聞けない、創業現場のリアル(東京都中小企業診断士協会青年部主催)

起業を目指す若者へ「週休4日制」の提案

社内勉強会レポート

ストリートアカデミー 久田敦史

Yahoo知恵袋

法人カード調査部