この記事では、個人事業主の予定納税について以下の内容を解説しています。

- 制度概要

- 対象者

- 時期・タイミング

- 計算方法

- 手続き・納付方法

- 減額申請制制度

- 注意点

- 消費税・法人税の予定納税(中間申告)

個人事業主が一定の条件を満たすと、所得税の前払いを行う「予定納税」の対象となります。

予定納税は長期的に損になる制度ではありませんが、短期的には資金繰りの悪化を招く可能性があるため要注意です。

概要や計算方法、活用できる制度などを理解して、予定納税に備えましょう。

目次

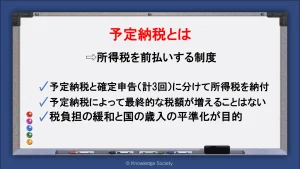

予定納税とは所得税の一部を事前に納付する制度

予定納税とは、一言でいうと「所得税を前払いする制度」です。

前年の納税額を基準にその年の所得税額を推定し、予定納税2回と確定申告1回の年3回に分けて所得税を納付します。

なお、予定納税によって、最終的に納付する税額が増えることはありません。

確定申告時は、算出された年間の税額から予定納税額を差引いて納付を行うためです。

予定納税が存在する目的

予定納税が存在する目的は大きく以下の2つです。

- 税負担の緩和

- 国の歳入の平準化

所得税の納付を年3回に分けることで、1回あたりの経済的な負担を下げられます。

税務署の視点で考えると、早期にその年の税金を確保でき滞納率も下げられます。

令和6年の定額減税による扱いは?

令和6年は「定額減税」により所得税最大3万円の減税を受けられます。

個人事業主が減税を受けられるタイミングは以下の通りです。

- 予定納税の対象者:予定納税第1期のタイミング

- 予定納税の対象者以外:所得税の確定申告時

予定納税の対象者なら特段の手続きは不要で、減税分を差し引いた納税額が通知されます。

予定納税の対象者│年収いくらから?

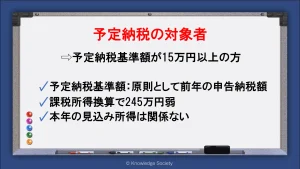

予定納税の対象者は、予定納税基準額が15万円以上の方です。

- 予定納税基準額:原則として前年の申告納税額*

年収換算すると、課税所得が245万円弱となります。(税額控除がない場合)

ただし前年の所得に譲渡所得や一時所得、雑所得などがある場合は、これらを除いて予定納税基準額を計算します。

また、外国税額控除や災害減免法の規定の適用を受けている場合も計算方法が変わる点に留意してください。

なお、予定納税の対象者か否かを判断する際は、本年の所得は関係ありません。

仮に本年の所得が大幅に減少しても、前年の予定納税基準額が15万円以上なら原則として予定納税の納付が必要です。

所得が大幅に減少した場合は「減額申請制度」を使える可能性があります。

減額申請制度については詳しく後述しています。

予定納税の時期・タイミング

予定納税の時期・タイミングは7月と11月の2回です。

それぞれ「第1期分」と「第2期分」と呼び、納付期間は以下の通りです。

- 第1期分:7月1日~9月30日*

- 第2期分:11月1日~11月30日

ただし、納付期間の最終日が土日祝日である場合はその翌日となります。

* 令和5年までは7月31日が納期限でした。令和7年以降の情報は国税庁のホームページで確認してください。

予定納税の計算方法

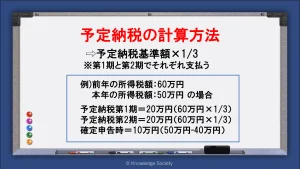

各期の予定納税額の計算方法は以下の通りです。

- 予定納税基準額×1/3

予定納税は第1期と第2期があるので、合計で前年の所得税申告納税額の2/3を納付します。

そして確定申告では、確定した税額から予定納税額を差引いた額を納付します。

予定納税額の計算シミュレーション

例えば以下の例でシミュレーションします。

- 2023年の申告納税額:60万円

- 2024年の申告納税額:50万円

この場合の2024年の予定納税額は以下の通りです。

- 第1期:20万円(60万円×1/3)

- 第2期:20万円(60万円×1/3)

また、2024年の確定申告時における税額計算は以下の通りです。

- 50万円(2024年の申告納税額)-40万円(予定納税額)=10万円(納付金額)

仮に2024年の売上が大きく減少して「30万円」になったとします。

この場合は予定納税で所得税を納め過ぎているので、10万円の還付を受けられます。

- 30万円(2024年の申告納税額)-40万円(予定納税額)=-10万円(還付金額)

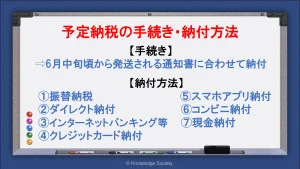

予定納税の手続き・納付方法

予定納税の対象者には、6月中旬頃から通知書が送付されます。

通知書には予定納税第1期・第2期分の税額がそれぞれ記載されています。

確定申告のように、納税者が行うべき手続きはありません。

また、予定納税の納付方法は大きく以下の7つです。

- 振替納税(口座引き落とし)

- ダイレクト納付(e-Tax)

- インターネットバンキング等(振込み)

- クレジットカード納付

- スマホアプリ納付(Pay払い)

- コンビニ納付

- 現金納付

事前手続きが必要となる納付方法も多いため要注意です。

参考:【税金の納付】|国税庁

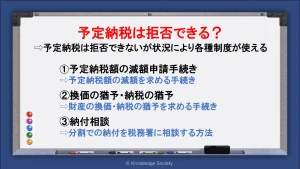

予定納税は拒否できる?減額申請制度を解説

予定納税は納税者が拒否できる制度ではありません。

原則として対象者は指定通りに納付手続きが必要です。

ただし、資金繰りの悪化や売上減少などの理由があれば、減額や猶予を受けられる場合があります。

- 予定納税額の減額申請手続き

- 換価の猶予・納税の猶予申請

- 納付相談

ここでは、予定納税の納付が難しい際に利用できる制度を紹介します。

予定納税額の減額申請手続き

「予定納税額の減額申請」とは、申告納税見込額が前年より大幅に減少している場合などに予定納税額の減額を求められる手続きです。

具体的には、廃業や休業、業況不振等によって以下のいずれかに当てはまる場合に利用できます。。

- 6月30日時点の申告納税見積額が予定納税基準額に満たないと見込まれる

- 10月31日時点の申告納税見積額が既に受けている減額の承認に係る申告納税見積額に満たないと見込まれる

予定納税額の減額申請を行うには、管轄の税務署に「予定納税額の減額申請書」の提出が必要です。

提出期限は第1期と第2期でそれぞれ以下の通りです。

- 予定納税第1期:7月1日~7月31日*

- 予定納税第2期:11月1日~11月15日

なお、提出期限が土日祝日に該当する場合は翌日が期限になります。

予定納税の支払いが難しい場合、最初に検討すべき手続きといえます。

* 令和5年までは7月15日が提出期限でした。令和7年以降の情報は国税庁のホームページで確認してください。

参考:[手続名]所得税及び復興特別所得税の予定納税額の減額申請手続|国税庁

換価の猶予・納税の猶予申請

「換価の猶予」とは、納期限までに税金を納付できない場合に財産の換価の猶予を受けられる制度です。

制度上財産の差押えは可能ですが、実際に差押えが行われるケースは非常に稀です。

一方で「納税の猶予」とは、納期限が未到来の税目における納税の猶予を受けられる制度です。

上記した換価の猶予よりも条件が厳しく、一定の猶予該当事実に該当する必要があります。

換価の猶予と納税の猶予は、共に延滞税が軽減される点もメリットです。

申請により資金繰りが良いタイミングで納付手続きができ、延滞税も最小限に抑えられます。

予定納税の場合は基本的に上述した減額申請が有利ですが、申請書の提出期限を過ぎた場合などは換価の猶予も検討しましょう。

参考:換価の猶予の申請手続|国税庁

参考:通常の納税の猶予の要件等|国税庁

納付相談

上述した両方の手続きができなかった場合でも、納付相談が可能です。

納付相談によって、予定納税の分割での支払いが可能になる可能性があります。

ただし、必ずしも承認されるわけではない点に留意してください。

また分割相談は法定制度・申請ではないので、延滞税の軽減はありません。

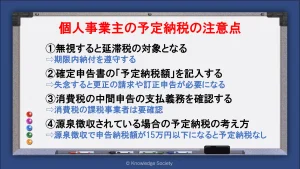

個人事業主の予定納税の注意点

個人事業主の予定納税には、いくつか注意点が存在します。

- 無視すると延滞税の対象となる

- 確定申告書の「予定納税額」を記入する

- 消費税の中間申告の支払義務を確認する

- 源泉徴収されている場合は基準額が変わる

不要なトラブルを避けるためにも、事前に確認してください。

無視すると延滞税の対象となる

予定納税の納付を無視すると、延滞税の対象となります。

延滞税は一日ずつ増えていく税金なので、税負担を最小限に抑えるには納期限を厳守した手続きが重要です。

また、税務署からの督促を無視し続けたら差押えを受ける可能性もあります。

納付が難しい場合でも無視はせず、減額申請や猶予手続きなどを行いましょう。

参考:延滞税の計算方法|国税庁

確定申告書の「予定納税額」を記入する

確定申告の際は「予定納税額」の欄に必ず記載してください。

予定納税額の記載を失念すると、納めるべき税金から予定納税額が差し引かれません。

結果として多くの税金を納めることとなり、修正するには「更正の請求」という別の手続きが必要となります。

手間が非常に増えるので要注意です。

ただし、確定申告期間内であれば改めて正しい申告書を提出する「訂正申告」で対応できます。

確定申告については「【個人事業主・自営業】初めてでもわかる確定申告│手続きや必要書類、期限などを解説」で詳しく解説しています。

消費税の中間申告の支払義務を確認する

消費税の課税事業者となっている個人事業主の場合、消費税の中間申告の対象となっている可能性があります。

詳しくは後述しますが、所得税の予定納税と同様に消費税額を前払いする制度です。

事前に消費税の中間申告の有無を確認しておけば、資金繰りの計画を立てやすいはずです。

源泉徴収されている場合の予定納税の考え方

前年の所得税及び復興特別所得税が15万円以上でも、源泉徴収で所得税が差し引かれている場合は、予定納税の対象の考え方が少し変わります。

例えば、以下のケースで考えます。

- 前年の所得税及び復興特別所得額:20万円

- 前年の源泉徴収税額:10万円

この場合、実際に負担している税額は20万円ですが「申告納税額」は10万円です。

申告納税額が15万円を下回っているため、予定納税の対象外となります。

なお、源泉徴収される職業には「文筆料」や「弁護士」「アスリート」などがあります。

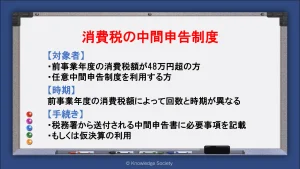

消費税の予定納税(中間申告)制度

予定納税と似た制度に「中間申告」があります。

制度の内容が似ているので、予定納税と同義と考えている方も多いです。

そして中間申告を要する税目の1つが消費税です。

課税事業者の個人事業主に影響してくるため、制度を正しく理解しましょう。

消費税の中間申告の対象者

消費税の中間申告の対象者は、前年の消費税の年税額が48万円超の方です。

あくまでも消費税の年税額48万円超が基準であり、地方消費税は含みまません。

また、年間の消費税額が48万円以下でも、任意中間申告制度を利用する方は消費税の中間申告が可能です。

消費税の中間申告の時期

消費税の中間申告の時期は、前年の年税額によって変わります。

消費税の年税額が増えると中間申告の回数は増加します。

自身の消費税額と回数を適切に理解しましょう。

| 前年の消費税の年税額額 | 中間申告の回数/年 | 納付期限 |

| 48万円以下 | 0回 | – |

| 48万円超400万円以下 | 1回 | 8月31日 |

| 400万円超4,800万円以下 | 3回 |

①5月31日 |

| 4,800万円超 | 11回 |

1月から3月分:5月末日 |

消費税の中間申告の手続き

消費税の中間申告の際は、税務署から「中間申告書」と「納付書」が送付されます。

中間申告書に必要事項を記載したうえで税務署に提出し、消費税の納付を行います。

また仮決算に基いた中間申告も可能です。

仮決算とは、中間申告の対象となる期間を1事業年度として消費税額を算出し、中間納付を行う手続きです。

仮に年1回の中間納付が必要な場合、6ヵ月を1事業年度として納付する消費税額を算出します。

法人税の予定納税(中間申告)制度

法人税も中間申告の対象になります。

個人事業主には必要のない制度ですが、将来の法人成りを見据えている方は確認してください。

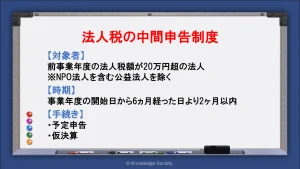

法人税の中間申告の対象者

法人税の中間申告の対象者は、前事業年度の法人税額が20万円超の法人です。

ただし、中間申告の対象となるのは株式会社や合同会社の普通法人です。

NPO法人などの公益法人は中間申告が不要となります。

法人税の中間申告の時期

法人税の中間申告のタイミングは事業年度開始以後6ヶ月を経過した日から2ヵ月以内です。

例えば3月決算の企業であれば、10月1日が「事業年度開始以後6ヶ月を経過した日」です。

そして10月1日から11月30日が中間申告の納付期限となります。

法人税の中間申告の手続き

法人税の中間申告の方法は「予定申告」と「仮決算」の2種類です。

予定申告とは、前事業年度の法人税額から中間申告の税額を決定する方法です。

法人税の中間申告は年1回なので、前事業年度の法人税額の1/2が税額となります。

一方で仮決算とは、事業年度開始日から6ヵ月を1事業年度として、中間申告の税額を決定する方法です。

前事業年度から大きく利益が変動した場合は、仮決算が有利になることがあります。

予定納税のよくある質問

ここでは所得税の予定納税でよくある質問に解答します。

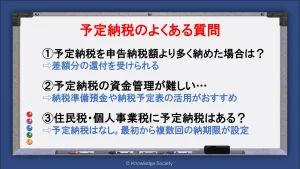

- 予定納税を申告納税額より多く納めた場合はどうなる?

- 予定納税の資金繰りが難しい…

- 住民税・事業税に予定納税はある?

予定納税を申告納税額より多く納めた場合はどうなる?

予定納税の金額がその年の申告納税額より多い場合は、差額分の還付を受けられます。

e-Taxでの確定申告であれば、申告後2週間程度で指定の口座に入金されます。

そのため、予定納税を支払っても事業者の損になることはありません。

予定納税の資金管理が難しい…

予定納税に向けた資金管理が難しい場合は、納税準備預金の活用がおすすめです。

納税準備預金とは、納付資金に当てることが目的の預金の種類です。

原則として納税のタイミングで引き出せるため、事前に入金していれば急な税金の支払いにも対応できます。

また、納税予定表の活用もおすすめです。

納税予定表を作成すれば、全ての税目でお金が出るタイミングが分かるので、スケジュール感を持って資金繰りを管理できます。

住民税・個人事業税に予定納税はある?

住民税や個人事業税には予定納税の制度がありません。

最初から複数回の納期限が定められている税目であるためです。

住民税は年税額を4分割、個人事業税は年税額を2分割しています。

| 税目 | 納期限 |

| 住民税 |

①6月30日 |

| 個人事業税 | ①8月31日 ②11月30日 |

まとめ

今回は個人事業主の予定納税の制度や対象者、納付時期などを解説しました。

予定納税は昨年の所得税額を基に税金を前払いする制度で、7月と11月に納付を行います。

予定納税の時期や金額が適切に理解できれば、資金繰りのスケジュールを組みやすくなるでしょう。

この記事を参考にして、予定納税に備えてみてはいかがでしょうか。

この記事の執筆者

久田敦史

株式会社ナレッジソサエティ 代表取締役

バーチャルオフィス・シェアオフィスを通して1人でも多くの方が起業・独立という夢を実現し、成功させるためのさまざまな支援をしていきたいと考えています。企業を経営していくことはつらい面もありますが、その先にある充実感は自分自身が経営をしていて実感します。その充実感を1人でも多くの方に味わっていただきたいと考えています。

2013年にジョインしたナレッジソサエティでは3年で通期の黒字化を達成。社内制度では週休4日制の正社員制度を導入するなどの常識にとらわれない経営を目指しています。一児のパパ。趣味は100キロウォーキングと下町の酒場めぐり。

【学歴】

筑波大学中退

ゴールデンゲート大学大学院卒業(Master of Accountancy)

【メディア掲載・セミナー登壇事例】

起業家にとって必要なリソースを最大限に提供するシェアオフィス

嫌われるNG行動はこれ!覚えておきたいシェアオフィスやコワーキングスペースのマナー

“バーチャルオフィス” “シェアオフィス” “レンタルオフィス”どれを選んだらいいの? 〜ナレッジソサエティ久田社長に聞いてみた

複業人事戦略会議 #2 ~週休4日制正社員!?多様な働き方が生む効果とは?~

ここでしか聞けない、創業現場のリアル(東京都中小企業診断士協会青年部主催)

起業を目指す若者へ「週休4日制」の提案

社内勉強会レポート

ストリートアカデミー 久田敦史

Yahoo知恵袋

法人カード調査部