経営を成功させるには良好なキャッシュフローが必須です。事業で利益が出ている状態であっても、キャッシュフローが悪化していれば倒産のリスクも発生します。

一方でキャッシュフローが良い状態であれば、事業の安全性が高まるだけでなく、将来への投資もしやすくなります。

そのため、企業を良好な財政状態にして事業の成功に繋げましょう。

本記事ではキャッシュフローの改善策や悪化の原因、改善のメリットなどを解説しているため、ぜひ参考にしてください。

目次

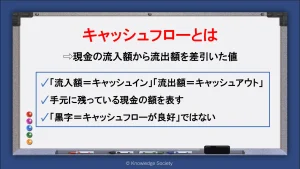

キャッシュフローとは

キャッシュフローとは、直訳すると「現金の流れ」です。

その名の通り、どれだけの現金が流入(キャッシュイン)し、どれだけの現金が流出(キャッシュアウト)したかを表します。

キャッシュフロー=キャッシュイン-キャッシュアウト

キャッシュフローがプラスならば手元の現金が増えた状態、マイナスならば手元の現金が減った状態です。

現金は仕入れや借入金の返済、給与の支払いに必須の要素です。企業内にある現金の額の把握は、事業の現状を知るために非常に重要となります。

「黒字=キャッシュフローが良好」ではない

業績が黒字であってもキャッシュフローがマイナスになるケースがあるため注意が必要です。なぜなら、帳簿上に売上が計上されるタイミングと、実際に現金が流入するタイミングは異なるためです。

例えば、売上が出て売掛金に計上しても、売掛金の回収ができなければキャッシュフローはマイナスになるでしょう。

他にも、利益が出ていてもそれ以上の金額を借入金の返済に充てていたら財務状況は悪化します。

キャッシュフローが悪化すると、借入金返済や給与支払の滞りによって廃業に繋がるケースもあるのです。

このように、事業で利益が出ているにも関わらず、キャッシュフローの悪化によって事業が存続できなくなるケースを「黒字倒産」と言います。

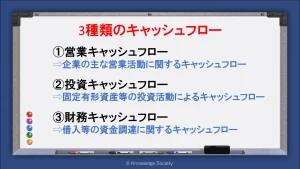

キャッシュフローは3種類ある

キャッシュフローは細分化すると3種類に分けられます。

これらを分けて考えることで、より効果的な事業分析が可能となります。

営業キャッシュフロー

営業キャッシュフローとは、企業の主な営業活動に関する現金収支を指します。基本的にプラスの値が大きいほど、事業が順調に進んでいると評価できます。

営業キャッシュフローがプラスになる要因の例は以下の通りです。

・商品販売で回収した代金

・減価償却費

・保険金収入

・受取利息、受取配当金 など

一方で、営業キャッシュフローがマイナスになる主な要因には以下のようなものがあります。

・商品仕入れ代金

・人件費

・事務所家賃、水道光熱費

・法人税支払い

・損害賠償金支払い など

投資キャッシュフロー

投資キャッシュフローとは、その名の通り投資活動によるキャッシュフローを指します。有形・無形固定資産や有価証券の売買、資金の貸付けや回収などで構成されています。

固定資産を取得すれば、会社の資金が出ていくため投資キャッシュフローはマイナスとなる仕組みです。

営業キャッシュフローがプラスのときは投資が増える傾向にあります。その結果、投資キャッシュフローはマイナスになりやすいです。

しかし営業キャッシュフローで得た現金で投資が行われている場合は、健全に設備投資が行われているとして、会社の評価が高まる要因となります。

財務キャッシュフロー

財務キャッシュフローとは、主に借入を含む資金調達に関するキャッシュフローです。足りない現金をどのような手段で、どのくらい調達したのかが把握できます。

【財務キャッシュフローを構成する要素】

銀行からの借入・返済

株式発行による収入

自己株式取得のための支出

配当金の支払い

社債の発行・償還

財務キャッシュフローの評価は、資金調達の背景によっても分かれます。

例えば、本業が苦しいときに銀行から借入れて資金繰りを行えば、財務キャッシュフローのプラスは、ネガティブな意味となります。

他方で営業キャッシュフローの数字がプラスとなっているときは、積極的に事業を拡大していると判断され、ポジティブな評価を受ける場合もあります。

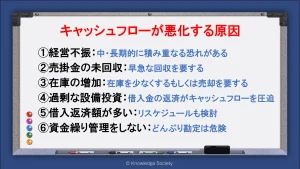

キャッシュフローが悪化する主な原因

キャッシュフローの種類は3つあり、それぞれ悪化の原因があります。資金繰りが悪化した際にすぐ対応できるよう、キャッシュフローがマイナスになる原因を適切に理解しましょう。

ここではキャッシュフローが悪化する主な原因を解説します。

経営不振

売上高の減少や利益率の低下などの経営不振が営業キャッシュフローの悪化の原因となります。

月々の利益の低下は中・長期的に積み重なって更なるキャッシュフローの悪化を生むため、早急な改善が必要です。

利益を上げる方法は大きく分けて以下の2つです。

・売上の増加

・経費の削減

経営不振は事業の存続に直結するため、経営状況を分析して黒字運営をできるようにしましょう。

売掛金の未回収

売掛金が回収できていない状態も営業キャッシュフローの悪化を招きます。帳簿上で売上が出ていても、現金が手元に入って来ないためです。

売掛金の回収は、支払期限から遅れるほど回収が難しくなります。最悪の場合、時効によって支払い義務が消滅するケースも存在します。

そのため、支払い期限が過ぎたら早急に連絡を取り、できるだけ早めに回収できるようにしましょう。

商品やサービスの販売ばかりに力を入れて、債権管理が疎かになるケースも多いため注意が必要です。

在庫の増加

在庫を過度に保有しているケースもキャッシュフローの悪化に繋がります。

もちろん、在庫の保有によって需要変動のリスクや受注機会損失のリスクなどを回避できますが、キャッシュフローに着目した際はデメリットが大きいです。

また、在庫が多いと維持費や管理費用が発生する点にも注意が必要です。さらに、品質の劣化によって商品価値が低下する恐れも生じるでしょう。

そのため、企業の方針や経営分析を基に、どのくらいの在庫を保有すべきかを適切に判断することが重要です。

過剰な設備投資

過剰な設備投資もキャッシュフローが悪化する原因となります。

もちろん、営業キャッシュフローのプラス分で行った利益を生む設備投資は企業の評価を上げるうえで重要です。

しかし、不要な設備投資をしてしまうと、利益を生まずにキャッシュアウトだけが発生します。

また利益を生むにしても、設備投資が過剰であれば、設備を購入する際の借入金の返済によって、資金繰りの悪化に繋がるため注意が必要です。

借入返済額が多い

借入返済額が大きい場合も、キャッシュフローが悪化します。借入返済額が大きくなる原因は大きく以下の2つです。

・借入額自体が多い

・無理な返済計画を立てている

事業で利益が出ていても、借入返済額が過剰であると黒字倒産のリスクが発生するため注意が必要です。

資金繰り管理をしていない

資金繰り管理が適切に行われていない場合も、キャッシュフロー悪化の原因となります。

事業の財務状況を理解していないどんぶり勘定の場合、知らぬ間に資金繰りがマイナスになっている可能性があります。早めに対応すれば問題ない場合でも、積もり積もって手遅れになるケースもあるでしょう。

また、将来的な支出を考えずに財務管理をしている場合も、急な出費によって資金繰りが大きく悪化する可能性が生じます。

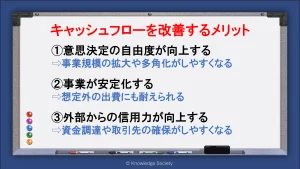

キャッシュフローを改善するメリット

キャッシュフローを改善すると、事業で成功できる様々な要因が発生します。

ここでは、キャッシュフローを改善するメリットを3点解説します。

意思決定の自由度が向上する

キャッシュフローを改善すれば、意思決定の自由度が向上します。

事業の意思決定の多くは一定の資金が必要です。そのため、キャッシュフローに余裕があればそれだけ多くの選択肢から意思決定を行えるようになります。

将来への投資をしやすくなるため、事業規模の拡大や多角化に踏み切りやすくなるでしょう。

事業が安定化する

キャッシュフローが改善されれば、それだけ事業が安定化します。一時的に将来的な出費や債権の未回収があったとしても、資金が潤沢であれば事業が存続可能です。

一方で、キャッシュフローがマイナスの状態で、さらなるキャッシュアウトが発生すると、たとえ経営が黒字であっても事業の存続が難しくなるケースが発生します。

このように、想定外の出費に耐えられるようになる点がキャッシュフロー改善のメリットの1つです。

外部からの信用力が向上する

キャッシュフローに余裕があれば外部からの信用力が向上します。その結果、金融機関や投資家からの資金調達を行いやすく、事業の安全性や拡大のしやすさに繋がります。

また、決算書の開示によって、安定して取引を続けられると判断されれば、取引先の確保もしやすくなるでしょう。

キャッシュフローの主な改善策

それでは、キャッシュフローを改善するにはどのような取組みが必要となるのでしょうか。

ここでは主なキャッシュフローの改善策を8つご紹介します。

利益を上げる

当然ですが、利益が増えればそれだけ手元に残る資金が増加します。

上記でも触れた通り、利益を上げる方法は「売上高の向上」もしくは「費用の削減」です。

特におすすめの方法は「固定費の削減」です。固定費を削減できれば半永続的に効果が生まれ、製品やサービスの質に直接影響を及ぼさずにコストカットができます。

もちろん、マーケティングに力を入れて売上高を増やす取組みも重要です。しかし、中・長期的な期間を要する場合も多いため、計画を立てて進めましょう。

企業経営の固定費については以下の記事で詳細に解説しています。

利益率を上げてキャッシュフローを改善したい方は、ぜひご覧ください。

資金繰り表の作成

資金繰り表とは、企業の収入と支出を分類および集計した表です。現金の流れや財務部門の実態の把握に役立ちます。

資金繰り表の作成によって、事業のキャッシュフローの問題点を見つけやすくなります。

また、資金繰り表を作成しておけば、キャッシュフローが悪化した際にすぐ対応が可能です。その結果、黒字倒産といった最悪の自体を防止できます。

テンプレートを用いれば簡単に作成可能であるため、取り入れることをおすすめです。資金繰り表については以下の記事で詳細に解説しています。作り方やテンプレートも紹介しているためぜひご覧ください。

在庫を減らす

上述した通り、在庫が増えすぎていることもキャッシュフローの悪化の原因となります。保有する在庫の量を減らせればキャッシュフローの改善に繋がります。

また不良在庫の売却も1つの手です。

ほとんどのケースでは仕入れ価格よりも低額での売却となりますが、早期に現金化が可能です。

在庫として保有していても販売できる見込みがないものに関しては積極的に処分をしても良いでしょう。

ただし、在庫を減らす選択にはデメリットが存在することも事実です。メリットとデメリットを天秤にかけて、適切な在庫の量を判断することが大切です。

売上のタイミング・支払方法を確認する

売上のタイミングと支払方法の変更によってキャッシュフローが改善されるケースがあります。

具体的には「前払いや一括払い、現金払いを依頼する」ことで、帳簿への計上のタイミングと入金のタイミングのラグを抑えられます。

取引先が影響する要素であるため、これらの変更は容易ではありませんが、交渉できる要素として検討してください。

不要な固定資産を処分する

不要な固定資産を売却することでキャッシュフローの改善が可能です。

売却した資金で固定資産を購入するための借入金の返済に充てられます。返済の負担に加えて金利の負担も軽減されます。

短期的に見た際に損失が発生しますが、キャッシュフローの改善に大きく貢献するでしょう。

未回収の売掛金を減らす

未回収の売掛金を早期に回収できれば、キャッシュフローの改善に繋がります。帳簿に売上が計上されるタイミングと、現金が手元に入るタイミングのラグを減らせるためです。

また、ファクタリングを利用する手段も検討しましょう。

ファクタリングとは、売掛債権を売却できるサービスです。一定の手数料は要しますが、最短で即日に現金化が可能です。

借入金返済のリスケジュールを行う

借入金返済のリスケジュール(リスケ)を行うこともキャッシュフロー改善に貢献します。

借入金返済ののリスケジュールとは、一言で「返済スケジュールの変更」を指します。

「返済期間を延長し月々の返済額を減額」「一定期間、元本支払いを据置き」といった対応を取れる可能性があるため、借入元へ相談しましょう。

ただし、リスケ中は新規の資金調達が難しいです。リスケの内容によっては負担する利息が増える可能性がある点に注意しましょう。

また、これから借入を行う際は、自己資金の増加や固定費の削減などによって、できるだけ少ない金額で済ませることが大切です。

追加融資を受ける

追加融資を受けることもキャッシュフロー改善に有効です。

ただし、営業キャッシュフローの悪化が原因となる追加融資は、必ずしも審査が通るとは限りません。

日本政策金融公庫や自治体の融資制度といった中小企業を支援している機関を活用して、審査に通る確率を上げましょう。

一方で、業績の向上による事業拡大といった理由であれば、前向きに追加融資を受けられる可能性が高いです。

なお、融資代行や財務コンサルに特化したコンサルティングサービス「中小企業の融資代行プロ」のサイトでは、資金繰り悪化を改善し、安定化させる7つのポイントが詳しくまとめられているので、気になる方はご参考ください。

【資金繰り悪化の原因11選】資金繰りの「6つの改善方法」「安定化のコツ7選」

資金繰りの改善にはキャッシュフロー経営が重要

キャッシュフロー経営とは、帳簿上の利益ではなく手元の現金を重視する経営方法です。

例えば100万円で仕入を行い、200万円で販売するケースで考えます。帳簿上は100万円の営業利益が生じていますが、月末時点での現金残高はマイナス100万円となります。

キャッシュフロー経営は、現金がマイナスにならないことを最優先にする考え方です。上記の例で言えば「前金で200万円を受け取る」「売掛金の回収が済んだ時点で仕入代金を支払う」といった手法を取って現金が常にプラスになるように企業運営を行います。

キャッシュフロー経営を行うことで、事業の安全度を格段に上げることが可能です。

ただし、税務申告に使われる通常の財務会計処理では、手元の現金がプラスかどうかをチェックできません。そのため、変動費や固定費、粗利などをより明確にしながら現金が手元にいくらあるかを調べる必要があります。

フリーキャッシュフローをプラスにすれば経営は安定する

フリーキャッシュフローとは、営業キャッシュフローと投資キャッシュフローを足した指数です。自社が自由(フリー)に使える資金がどのくらいあるのかを示します。

フリーキャッシュフローは多いほど経営状態が良いと判断されます。

反対にマイナスだと自由に使える現金が手元にないため、不測の事態に備えて、買入や資産の売却、コストカットなどによって現金を確保する必要があります。

事業の運営状況を確認するために、まずは「フリーキャッシュフロー」への着目が重要です。

他方でフリーキャッシュフローに関係ない財務キャッシュフローには深く執着する必要がありません。上述した通り、この指数は同じ値でもネガティブな捉え方やポジティブな捉え方ができるため、単体で活用していきます。

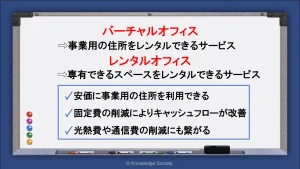

バーチャルオフィス・レンタルオフィスで資金繰りを改善可能

キャッシュフローを改善する方法では固定費の削減がおすすめです。そして、事業運営の固定費を大きく占める要素の1つが「賃料」です。

特に現在は小規模での起業や、テレワークの増加によって、オフィスを見直すべきケースが多いと言えます。

その中でおすすめのサービスが「バーチャルオフィス」と「レンタルオフィス」です。

バーチャルオフィスとは

バーチャルオフィスとは、事業用の住所をレンタルできるサービスです。

実際の執務空間はありませんが、法人登記や公開できる住所を安価にレンタル可能です。そのため「自宅での作業が中心」といった事業内容に非常にマッチしています。

バーチャルオフィスを活用することで以下のようなメリットを受けられます。

・固定費の大幅な削減によってキャッシュフローの改善に貢献

・住所の公開や郵便物によるプライバシーの問題を防止

・ブランド力がある住所によって事業の信頼性が向上

また、業者によっては「電話・郵便物の転送」といった事業に役立つサービスを提供しているケースも多いです。

レンタルオフィスとは

レンタルオフィスとは、専有できる執務空間をレンタルできるサービスです。

実際に仕事ができる空間を安価に利用できるため「1人もしくは少人数での起業」といった場合におすすめです。

レンタルオフィスの活用には以下のよなメリットがあります。

・固定費を削減して執務空間を確保できる

・机や椅子、インターネット回線の準備が不要

賃料に加えて月々の通信費も削減できるため、利益率は向上し、キャッシュフローの改善にも繋がります。

まとめ

今回はキャッシュフローの改善方法について解説しました。

キャッシュフローの知識が身に付けば、より事業を安全にかつ積極的に進めることが可能です。今すぐできるキャッシュフローの改善方法も多いため、良好な資金繰りを目指しましょう。

特に安定性を高めた事業運営を行う場合は「キャッシュフロー経営」と「フリーキャッシュフロー」への意識が重要です。

また、時代の変化によって生じるオフィス形態の変化にも着目した経営ができれば、より事業の成功は近付くでしょう。

法人カード・ビジネスカードでも現金化は可能?

会社のカードも使える法人カード・ビジネスカードを使った資金調達の方法について解説

この記事の執筆者

久田敦史

株式会社ナレッジソサエティ 代表取締役

バーチャルオフィス・シェアオフィスを通して1人でも多くの方が起業・独立という夢を実現し、成功させるためのさまざまな支援をしていきたいと考えています。企業を経営していくことはつらい面もありますが、その先にある充実感は自分自身が経営をしていて実感します。その充実感を1人でも多くの方に味わっていただきたいと考えています。

2013年にジョインしたナレッジソサエティでは3年で通期の黒字化を達成。社内制度では週休4日制の正社員制度を導入するなどの常識にとらわれない経営を目指しています。一児のパパ。趣味は100キロウォーキングと下町の酒場めぐり。

【学歴】

筑波大学中退

ゴールデンゲート大学大学院卒業(Master of Accountancy)

【メディア掲載・セミナー登壇事例】

起業家にとって必要なリソースを最大限に提供するシェアオフィス

嫌われるNG行動はこれ!覚えておきたいシェアオフィスやコワーキングスペースのマナー

“バーチャルオフィス” “シェアオフィス” “レンタルオフィス”どれを選んだらいいの? 〜ナレッジソサエティ久田社長に聞いてみた

複業人事戦略会議 #2 ~週休4日制正社員!?多様な働き方が生む効果とは?~

ここでしか聞けない、創業現場のリアル(東京都中小企業診断士協会青年部主催)

起業を目指す若者へ「週休4日制」の提案

社内勉強会レポート

ストリートアカデミー 久田敦史

Yahoo知恵袋

法人カード調査部